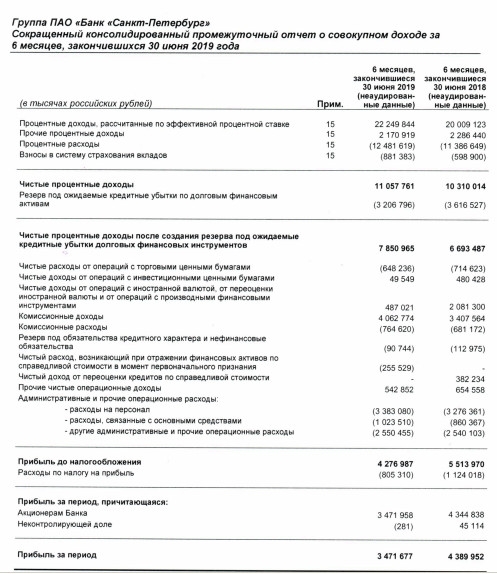

Новости рынков |Банк Санкт-Петербург - чистая прибыль по МСФО в I полугодии упала на 21%, до 3,5 млрд руб

- 27 августа 2019, 10:20

- |

При этом рентабельность капитала (ROАE) за январь-июнь составила 9,2% против 12,4% в первом полугодии 2018 года. Чистый процентный доход составил 11,1 миллиарда рублей, увеличившись на 7,3% по сравнению с первым полугодием 2018 года.

- Выручка основного бизнеса за 1 полугодие 2019 года выросла на 14.0% и составила 14.7 млрд рублей;

- Чистый комиссионный доход за 1 полугодие 2019 года составил 3.3 млрд рублей (+21.0% по сравнению с

1 полугодием 2018 года);

- Розничный кредитный портфель вырос с начала 2019 года на 11.4% и составил 94.0 млрд рублей.

релиз

- комментировать

- Комментарии ( 0 )

Новости рынков |Банк Санкт-Петербург - выкупит 12 млн обыкновенных акций по цене 53,5 руб за штуку

- 31 июля 2019, 17:15

- |

«31 июля 2019 года состоялось очередное заседание наблюдательного совета банка „Санкт-Петербург“, на котором было принято решение о приобретении размещенных обыкновенных именных бездокументарных акций банка в количестве 12 миллионов штук по цене приобретения одной акции 53,5 рубля»

Срок для подачи заявлений о продаже акций — с 6 сентября по 7 октября 2019 года.

релиз

Новости рынков |Банк Санкт-Петербург - чистая прибыль за 1 п/г составила 2.1 млрд рублей, -12.5% г/г

- 12 июля 2019, 15:18

- |

Чистый процентный доход, полученный за 1 полугодие 2019 года, составил 10.3 млрд рублей (+0.6% по сравнению с результатом 1 полугодия 2018 года).

Чистый комиссионный доход вырос на 20.2% по сравнению с 1 полугодием 2018 года и составил 3.1 млрд рублей.

Чистый доход от операций на финансовых рынках за 1 полугодие 2019 года составил 17 млн рублей (1.7 млрд рублей за 1 полугодие 2018 года).

Выручка составила 14.1 млрд рублей, уменьшившись на 5.8% по сравнению с 1 полугодием 2018 года.

Операционные расходы за 1 полугодие 2019 года составили 7.1 млрд рублей (+3.2% по сравнению с 1 полугодием 2018 года).

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - решение о buy back будет принято в течение 1-2 месяцев

- 28 мая 2019, 18:11

- |

«Мы продолжаем обсуждение внутри банка, поскольку в то же время мы запустили пересмотр стратегии. Один из вариантов — быть более агрессивными в наращивании кредитного портфеля. С учетом этого наблюдательный совет решил, что нужно больше времени для принятия решения по buy back. Финальное решение примем в течение месяца-двух… В течение месяца-двух будет понятно, есть ли у нас капитал для buy back»,

источник

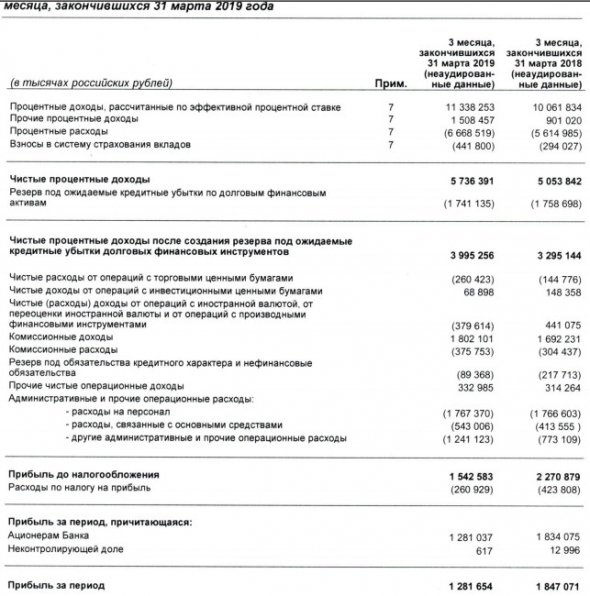

Новости рынков |Банк Санкт-Петербург - чистая прибыль за 1 квартал 2019 года составила 1.3 млрд рублей

- 28 мая 2019, 10:40

- |

Ключевые показатели*:

- Выручка основного бизнеса за 1 квартал 2019 года выросла на 11.3% и составила 7.0 млрд рублей;

- Чистый процентный доход за 1 квартал 2019 года составил 5.7 млрд рублей (+13.5% по сравнению с 1 кварталом 2018 года);

- Чистый комиссионный доход за 1 квартал 2019 года составил 1.4 млрд рублей (+2.8% по сравнению с 1 кварталом 2018 года);

- Розничный кредитный портфель вырос с начала 2019 года на 4.5% и составил 88.2 млрд рублей.

источник

Новости рынков |Банк Санкт-Петербург - в 1 кв чистая прибыль по РСБУ +4,2%

- 16 апреля 2019, 18:41

- |

Ключевые показатели за 1 квартал 2019 год:

— Чистая прибыль составила 1.2 млрд рублей, увеличившись на 4.2% по сравнению с результатом 1 квартала 2018 года;

— Чистый процентный доход составил 5.2 млрд рублей (+2.7% по сравнению с результатом 1 квартала 2018 года);

— Чистый комиссионный доход составил 1.4 млрд рублей (+6.9% по сравнению с результатом 1 квартала 2018 года);

— Кредиты физическим лицам выросли за 1 квартал 2019 года на 5.1% и составили 84.5 млрд рублей;

Чистый убыток от операций на финансовых рынках за 1 квартал 2019 года составил 0.5 млрд рублей (по сравнению с прибылью в 0.4 млрд рублей за 1 квартал 2018 года).

Выручка

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - чистая прибыль по итогам 2019 года может вырасти на 10-30% - банк

- 05 апреля 2019, 12:35

- |

Зампред правления банка Константин Баландин на дне инвестора:

«Мы таргетируем рентабельность капитала 12-14%, это может соответствовать приросту прибыли в диапазоне от 10 до 30%»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={ACE6C37F-725C-4F36-BFE2-72C742DEB4D7}

Новости рынков |Банк Санкт-Петербург - набсовет 29 мая обсудит обратный выкуп акций

- 05 апреля 2019, 11:49

- |

Глава набсовета Елена Иванникова в ходе дня инвестора:

«Мы планируем рассмотрение возможности обратного выкупа акций в зависимости от цены акций и доступности избыточного капитала, по меньшей мере, два раза в год, следующее рассмотрение этого вопроса выносится на 29 мая. Мы подтверждаем намерение погасить выкупленные акции»

зампред правления банка Константин Баландин:

С учетом дивидендов, действительно, мы рассчитываем, что достаточность капитала будет чуть менее 10% — большого пространства для buy back у нас не будет. По крайней мере, для buy back в той структуре, которая у нас была в прошлом году. Мы сейчас пытаемся изучать альтернативные структуры, которые применяют другие компании, когда они не делают

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс